Triển vọng 2023:

• Biên gộp cải thiện nhờ vào giá NVL đầu vào đặc biệt là giá cao su tự nhiên ở vùng thấp trong 2 năm vừa qua và nhà máy radial đang hoạt động vượt công suất thiết kế.

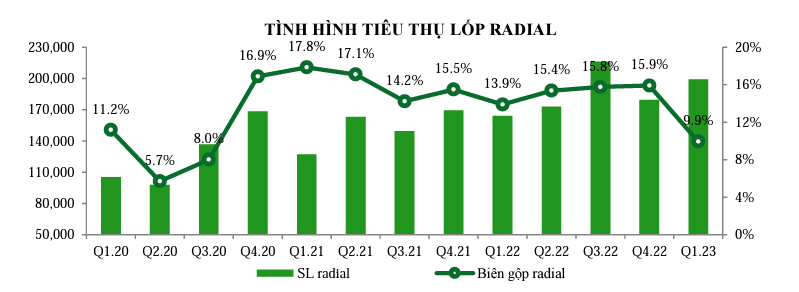

• Nhà máy giai đoạn 3 mở rộng: dự kiến DRC sẽ tăng công suất lốp Radial lên 67% và dự kiến tháng 11/2023 sẽ đi vào sản xuất. DRC sẽ tăng và đạt công suất thiết kế lên 750.000 lốp cuối 2023 và 1 triệu lốp vào 2024. (2022: tiêu thụ đạt 122%CSTK).

• Tiếp tục hưởng lợi từ thị trường xuất khẩu Mỹ khi các đối thủ cạnh tranh phải chịu mức thuế chống bán phá giá.

• Lũy kế 5T.2023, DTT đạt 1.924 tỷ đồng (hoàn thành 38% KH) và LNTT đạt 68,4 tỷ đồng (hoàn thành 21% KH)

Rủi ro:

• Rủi ro cao su tự nhiên (CSTN) tăng giá do nhu cầu tăng cao tại Trung Quốc khi mở cửa trở lại, giá cao su tổng hợp (CSTH) cũng tăng cùng xu hướng giá dầu.

• Nguồn cung lốp ô tô tăng cao khi Trung Quốc thực hiện mở cửa kinh tế cũng như hoạt động lại của các DN sản xuất lốp lớn từ Trung Quốc trong khi nhu cầu toàn cầu giảm do kinh tế suy yếu.

• Rủi ro TQ chuyển NM sang các nước không bị Mỹ áp Thuế CBPG sẽ tạo áp lực cạnh tranh lớn về giá thành với lốp Việt Nam tại thị trường Mỹ.

• Ngắn hạn gặp rủi ro từ thị trường XK Brazil với chính sách Thuế CBPG bảo hộ lốp nội địa.

Dự phóng 2023-2024: Chúng tôi ước tính DTT của DRC trong 2023 sẽ đạt 5.318,8 tỷ đồng (+8,6% yoy). LNST CĐ mẹ đạt 208,2 tỷ đồng (-32,5% yoy). Tương ứng mức P/E 2023 là 12,8x lần với giả định như sau: (1) sản lượng radial tiêu thụ đạt 820,9 ngàn lốp (+12,0% yoy) và bias đạt 530,4 ngàn chiếc (-13,6% yoy), (2) giá bán trung bình tăng 5,0% và (3) biên lợi nhuận gộp đạt mức 14,7%, giảm 1,9% sv 2022 do tỷ trọng lốp nội địa bị sụt giảm và tỷ trọng lốp XK tăng lên cao.

Xem báo cáo chi tiết