Lợi nhuận (LN) ròng Q1/23 của VIB tăng 18,2% svck lên 2.155 tỷ đồng (hoàn thành 23% dự phóng 2023 của chúng tôi). VIB ghi nhận thu nhập lãi thuần tăng 22,4% svck trong Q1/23, nhờ NIM cải thiện 30 điểm cơ bản và tài sản sinh lời tăng 9,6% svck. VIB đã duy trì NIM ở mức cao cho đến Q1/23 nhờ cho vay cá nhân và thanh khoản dồi dào (chi tiết bên dưới). Tỷ lệ chi phí/thu nhập vẫn trong tầm kiểm soát, đạt 33,4% trong Q1/23 (so với 34,7% trong Q1/22), theo đó LN trước dự phòng tăng 26% svck. Tuy nhiên, chi phí dự phòng tăng vọt 68,2% svck (dự phòng/LN trước dự phòng là 20% – cao hơn mức trung bình các quý trước – hình 5), khiến tăng trưởng LN ròng Q1/23 chỉ còn 18,2% svck (2.155 tỷ đồng – hoàn thành 23% dự phóng năm 2023 của chúng tôi).

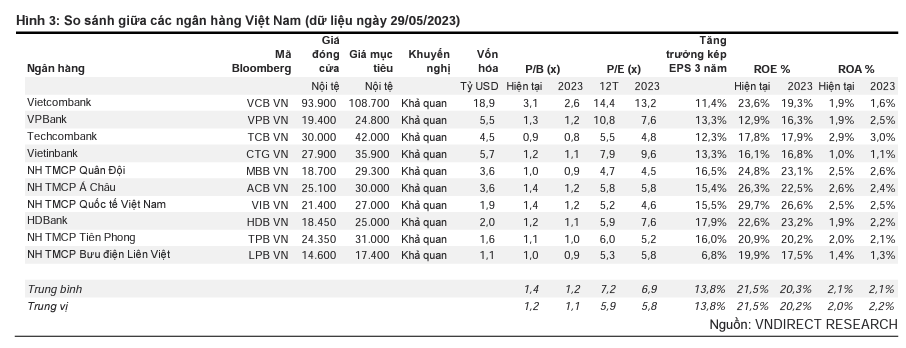

Chúng tôi ước tính LN ròng của VIB sẽ tăng trưởng chậm lại còn 13%/18% svck trong 2023-24 (tăng trưởng kép 2020-22 35%), do áp lực trích lập dự phòng vẫn còn cho dù NIM không đổi. Hiện tại, định giá của VIB chỉ ở mức 1,17x P/B 2023 (trung bình ngành là 1,2x); thấp hơn mức -1 độ lệch chuẩn P/B trung bình 3 năm. Giá mục tiêu của chúng tôi dựa trên sự kết hợp với tỷ trọng bằng nhau giữa P/B năm 2023 là 1,5x và phương pháp định giá thu nhập thặng dư (COE: 16,7%, LTG: 3%). Rủi ro giảm giá gồm (1) lãi suất giảm chậm hơn dự kiến, (2) nợ xấu tăng cao hơn dự kiến và (3) tác động của các chính sách chậm hơn dự kiến.